||

Salutare investitorilor. Aceasta este primul articol care poate fi accesat exclusiv cu abonament pe patreon – primul din multe care vor urma. Articole care necesită abonament vor avea “Premium” în titlu și vor fi publicate, de regulă, între articolele gratuite care continuă să rămînă pâinea și sarea acestui newsletter. Articolele premium vă vor aduce informații adiționale, explicații pentru ce se întîmplă pe termen scurt și idei noi care vor complementa – dar nu înlocui articolele publice ale acestui newsletter. Voi continua să păstrez și să repet toată informația în articolele publice astfel încît abonamentul premium să fie pur opțional.

Astăzi vom vorbi despre Apple și poziția acestei companii în portofoliul newsletterului. Precum știți recent am vîndut Square și asta ne-a lăsat portofoliul cu două companii: Tesla, o companie care e pe cale să treacă printr-o hyper creștere datorată inovației dar încă cu profituri mici, și Berkshire, o companie cu profituri mari dar fără prea multă inovație. Asta înseamnă că în portofoliu există loc pentru o companie atât inovatoare cît și foarte profitabilă.

Apple este o companie pe care o urmărim în clubul de investiții încă din 2018, o companie pe care eu o cunosc îndeaproape din cariera mea de programator din ultimii 10 ani la conferințele căreia și produsele căreia le cunosc în detaliu. Acesta e primul nostru avantaj cand vine vorba de investit în Apple. Au fost mereu pe radarul meu dar nu am investit încă și iată de ce:

Una din criticile aduse în direcția Apple este faptul că nu prea și-au crescut veniturile și profiturile din 2015 încoace. Macro-economistul meu preferat, Lyn Alden, folosește acest grafic ca să argumenteze de ce prețul actiunilor Apple (linia neagră) a crescut prea mult față de câștigurile Apple (suprafața colorată în verde).

Ca și în cazul Tesla – Lyn folosește date statistice generaliste fără să intre în detalii despre cum operează compania și încotro se îndreaptă – și asta o duce la concluzii eronate. E natural pentru un macro-economist să nu aibă timp să intre în detaliile unei singure companii. Concluzia lui Lyn este că Apple la 130$ per acțiune produce cîștiguri anuale de doar 4$ per acțiune ceea ce înseamnă că Apple are un PE ratio de 34.33 (adică companiei i-ar lua 34 ani să producă înapoi banii pe care i-ai investi azi). Istoric Apple a avut un PE mai aproape de 15, iar ceea ce arată graficul de mai sus e că prețul acțiunilor (linia neagră) a crescut mult mai repede decît cîștigurile companiei(suprafața verde). Din punctul lui Lyn de vedere, Apple ar trebui să scadă la un PE mai rezonabil de 15-20, sau la un preț de 60-80$ per acțiune ca să merite investiția.

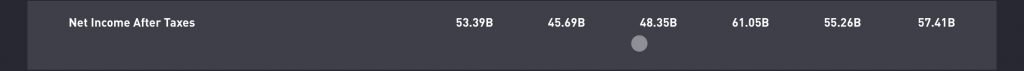

Are dreptate Lyn că Apple nu își crește profiturile suficient de repede ca să țină pasul cu prețul acțiunilor la 130$ bucata? De-a lungul ultimilor doi ani eu am fost de acord – avea dreptate. Apple a produs anual profituri de aproximativ 50B USD, din 2015 pînă în 2020, în mediu 15B per trimestru fără creșteri spectaculoase:

Profiturile Apple pentru 2015 – 2020

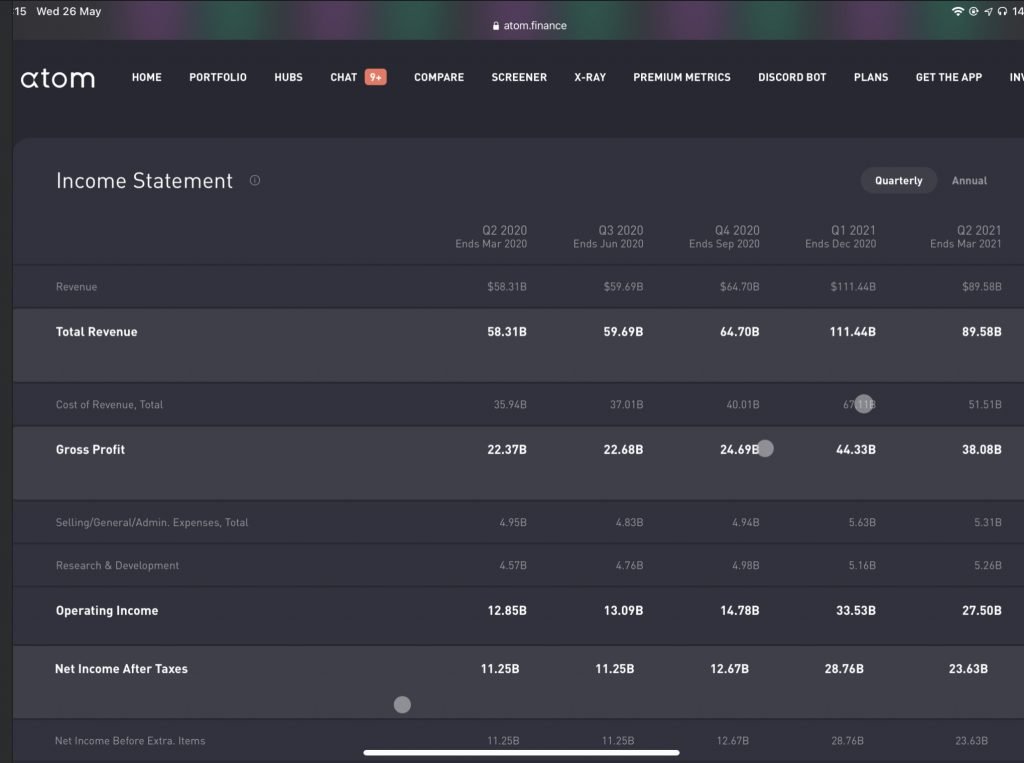

De ceva timp bănuiam însă că Apple are capacitatea să mărească prețurile și linia de produse ca să-și mărească profiturile considerabil dar nu aveam dovezi. Iată ce s-a întâmplat in ultimele 2 trimestre cu profiturile companiei (Căutați linia Net income after taxes):

Profiturile nete după impozite în ultimele 5 trimestre

Apple a produs profituri nete de 28.76B(Q1) și 23.63B(Q2) în doar primele două trimestre ale anului și cu două trimestre (Q3 și Q4) rămase, deja a reușit pentru întreg anul 2021 profituri similare cu anii precedenți.

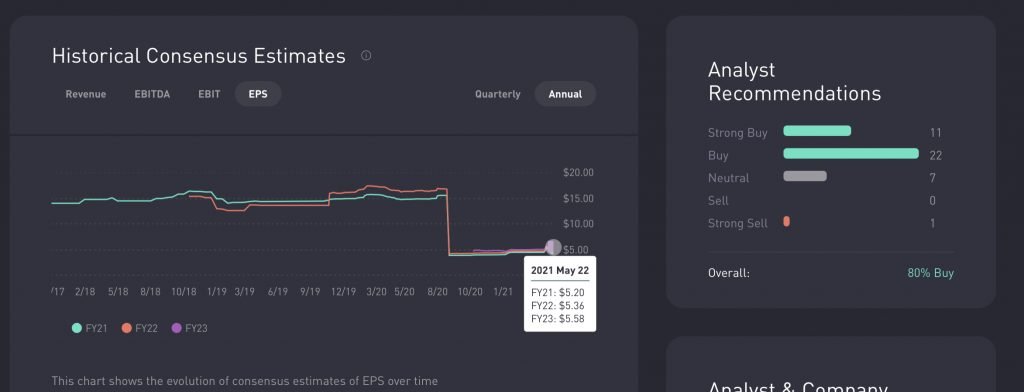

Mai exact, Apple a produs 1.68$ per acțiune în Q1, 1.40$ per acțiune în Q2 și cred că vor depăși lejer 5$ per acțiune pentru acest an. Iată ce estimează analiștii:

Estimările analiștilor pentru Anul financiar 2021 (FY21): 5.20$/acțiune.

Pînă și analiștii s-au trezit că Apple ar putea produce 5.20$ pe acțiune, ceea ce la un PE de 20, ar însemna că Apple valorează cel puțin 100$/acțiune. Piața însă e dispusă să plătească mai mult decît de 20 ori pentru o companie inovatoare care își crește profiturile, motiv pentru care majoritatea analiștilor țintesc un preț per acțiune peste 150$. Din punctul meu de vedere, aceasta a fost ultima dovadă de care aveam nevoie – compania e foarte profitabilă, își crește cîștigurile rapid, produce propriile procesoare care îi dau un avantaj enorm în produse(Procesorul M1 e mai capabil de cîteva ori decît concurenții lui direcți) și, extrem de important, Apple își poate mări semnificativ prețurile la produse într-un mediu inflaționar pentru că au o loialitate înaltă din partea utilizatorilor.

Așadar, Apple e compania inovatoare dar și profitabilă în care ne putem parca și crește banii. În afară de asta Apple plătește și dividende de 0.88$ per acțiune anual(0.22$ Trimestrial) și au anunțat un program de recumpărare a propriilor acțiuni – share buy backs – un proces care reduce numărul de acțiuni disponibile pe piață. Apple va funcționa în portofoliu ca să compenseze lipsa de inovație a lui Berkshire și lipsa de profituri mari ale lui Tesla.

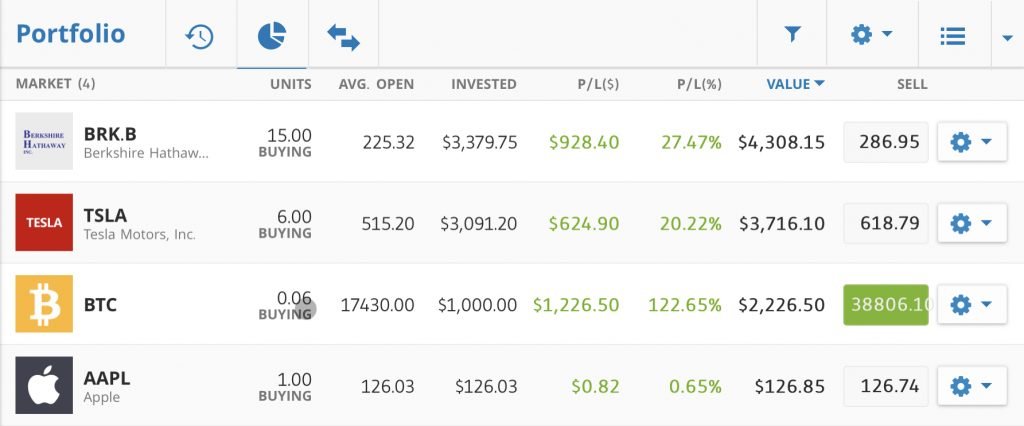

Pentru început, suntem încă în etapa de cunoaștere a companiei și vom acumula acțiuni lent în timp ce urmărim apelurile trimestriale și ne convingem că nu există greșeli fundamentale în motivele noastre pentru această investiție. Pentru portofoliul model am cumpărat o singură acțiune Apple și recomand în general o alocare modestă de 2-5% din portofoliu în Apple.

Portofoliul model al newsletterului cu Apple în el

Mai există și alte aspecte ale acțiunilor $APPL: corelația cu sectorul Tech e mare (inclusiv Tesla) ceea ce înseamnă că Apple se mișcă în aceiași direcție generală ca și Tesla, Apple e o parte semnificativă și compania #1 din indexul S&P500, Apple e o companie matură (40 ani deja) și nu va avea parte de creștere exponențială – dar va avea o creștere liniară de 15-20% anual, Apple are multiple procese de judecată pe rol cu mize înalte care pot afecta acțiunile și multe alte detalii de la managementul companiei la produsele ei dar le vom analiza pe toate în timp. După analiza mea nici una din aceste îngrijorări nu este suficientă ca să afecteze valoarea fundamentală a companiei calculată mai sus :)

Un update privind Bitcoin:

Din toate știrile și analizele pe care le citesc Bitcoin se află într-o corecție tipică(deși cauzată parțial de Elon Musk) pentru mijlocul unui bull market și toate predicțiile pentru anul acesta făcute in edițiile anterioare rămîn valabile:

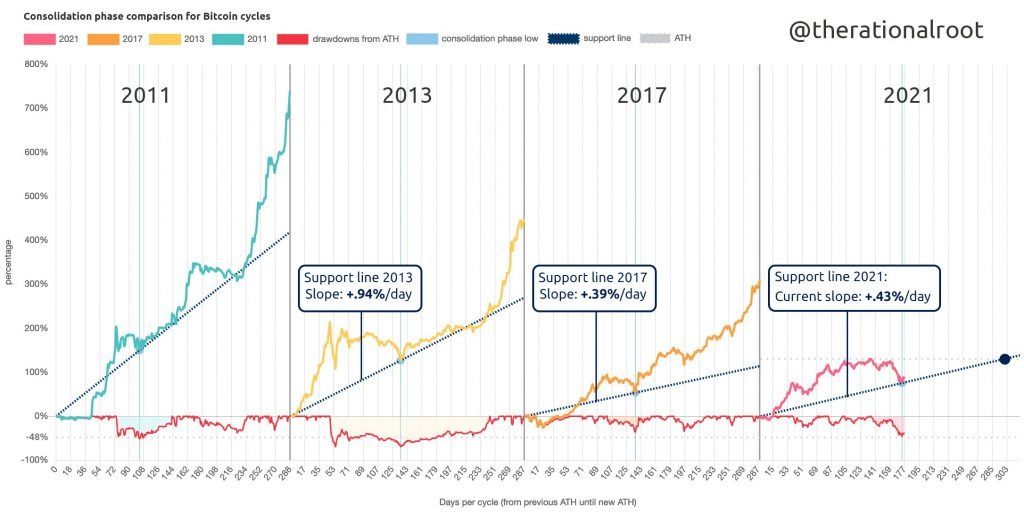

Ciclurile Bitcoin comparate între ele

Majoritatea experților în domeniu și chiar și PlanB despre care am vorbit în edițiile anterioare continuă să creadă că suntem într-o corecție temporară și vom atinge maxime noi spre finalul lui 2021. Personal mă pregătesc și de situația in care nu mai atingem maxime noi anul acesta și va trebuie să așteptăm pînă în ciclul următor din 2025 ca să vedem Bitcoin semnificativ peste 100.000$. Cu toate astea sunt încă 98% convins că vom vedea maxime noi anul acesta. Motto-ul comunității Bitcoin e “stay humble and stack sats”. O interpretare simplistă ar fi “rămîi modest și acumulează bitcoin/satoshi” – ideea fundamentală fiind faptul că nimeni nu poate prezice ce se va întâmpla în următoarele luni și dacă ai convingere – trebuie să investești pe termen lung. Mai multe știri despre Bitcoin și împrumutul pe care l-am luat la 1% cu Bitcoin ca gaj vor veni în ediția publică #6 a newsletterului.

||

---------------------------

By: [email protected]

Title: RO #5.5: Premium – O nouă companie în portofoliul newsletterului

Sourced From: danursu.com/ro-5-5-premium-o-noua-companie-in-portofoliul-newsletterului/

Published Date: Wed, 26 May 2021 22:05:56 +0000

Read More

Did you miss our previous article...

https://peaceofmindinvesting.com/clubs/accounting-and-cash-flows

.png) InvestingStocksToolsClubsVideosPrivacy PolicyTerms And Conditions

InvestingStocksToolsClubsVideosPrivacy PolicyTerms And Conditions